法人税の確定申告

増資・減資とは

Ⅰ 増資とは 増資とは、資金調達のために新株を発行するなどして資本金を増やすことをいいます。 増資によるメリットは...

詳しく見る

2025年04月30日

法人税の確定申告

Ⅰ 税効果会計とは

企業会計と税務会計は、計算目的の違いから一時的なズレ(タイミングの違い)が生じます。

税効果会計とは、このズレを調整し、税金費用を適切に期間配分することで、損益計算書に正確な利益を表示させるための会計処理です。

Ⅱ 税効果会計の適用対象企業

税効果会計の適用は、以下の企業が対象となります。

◆上場企業:強制適用

◆会社法上の大企業:適用が求められる。

◆中小企業:親会社が税効果会計を適用している場合には、適用が望ましい。

Ⅲ 税効果会計の目的

税務会計と企業会計の間にズレがあるにもかかわらず、税効果会計を適用しない場合、当期純利益が実態と乖離し、損益計算書が企業の正しい業績を示さなくなってしまいます。

外部の利害関係者(株主・投資家など)は申告書にアクセスできないため、税務とのズレを認識できず、経営実態を誤って判断する可能性があります。

そのため、税効果会計により税務と会計のズレを損益計算書に反映させることで、より正確な業績情報を提供することが目的です。

Ⅳ 企業会計と税務会計の違い

企業会計と税務会計には以下のような違いがあります。

会計区分/目的/利益の定義

企業会計/投資家・株主が業績を把握し、経営判断するため/税引前利益 = 収益 − 費用

税務会計/公平な課税を目的に、課税所得を算出するため/課税所得 = 税務上の収益 − 税務上の費用

企業会計上で費用とされるものが、税務会計では費用と認められなかったり、計上時期が異なることがあります。

そのため、損益計算書の「法人税、住民税及び事業税」は、税引前利益に対応しない場合があるのです。

Ⅴ 図解

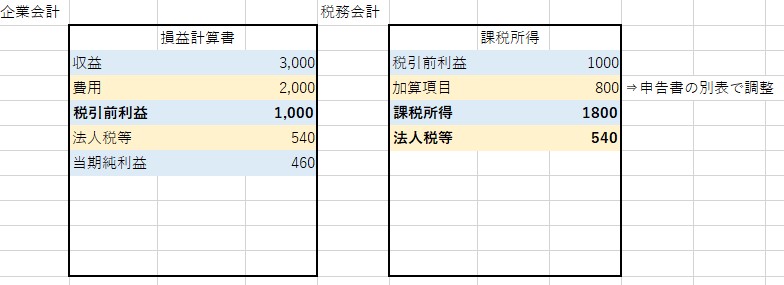

◆図1:税効果会計適用前

法人税等は税務会計上の課税所得に基づいて計算されるため、税金費用が実態よりも大きく見えることがあります。

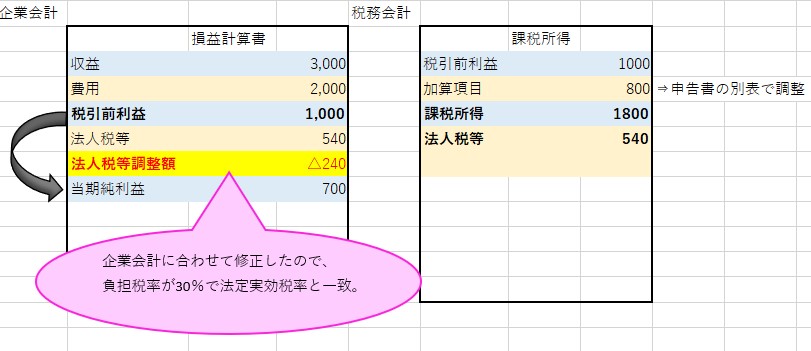

そこで、「法人税等調整額」という科目を用いて、企業会計の利益水準に合わせて修正を行います。

◆図2:税効果会計適用後

法人税等調整額を計上することで、損益計算書において税引前利益と税金費用の対応関係が整います。

なお、加算された税務調整項目が翌期に解消される場合は、税効果も取り崩して処理します。

Ⅵ 補足(一時差異と永久差異)

企業会計と税務会計のズレには以下の2種類があります。

一時差異(解消されるズレ):将来的に会計と税務の差異が解消されるもの(税効果会計の対象)

永久差異(解消されないズレ):将来的にも解消されないもの(税効果会計の対象外)

サービスのご利用についてのご相談や

お問い合わせなど、お気軽にご相談ください。

電話でのお問い合わせ

0120-35-1388

受付時間 09:00~17:00(月~金)

Webからのお問い合わせ

お問い合わせフォーム電話やメール、当サイトのフォームを利用した当社への売り込みの一切をお断りしております。